BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

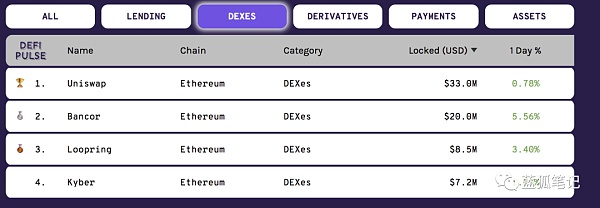

XRP/USD-2.16%Después de acumular fuerza en 2019, el campo DeFi se abrió inicialmente en 2020. Ya sea préstamos, DEX o derivados, ha mejorado mucho en términos de activos bloqueados, volumen de préstamos, volumen de transacciones y volumen de usuarios. Blue Fox Notes presentó Kyber "Kyber's Fade Out and Rise" a principios de año. En ese momento, Kyber era relativamente discreto en el mercado. Ahora, cuando se escribió Blue Fox Notes, el valor de mercado de Kyber superó los 200 millones de dólares estadounidenses. Según los datos de Coinmarketcap, su valor de mercado ocupa el puesto número 40.

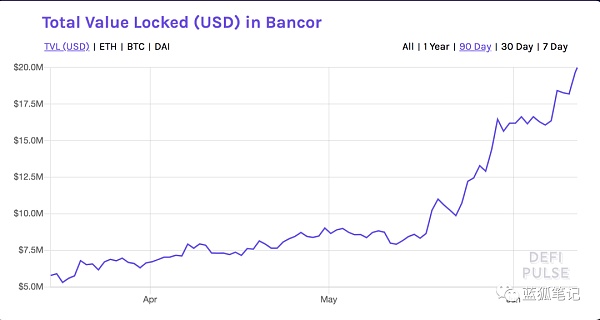

En los últimos dos meses, el ascenso de Bancor también ha atraído la atención de Blue Fox Notes. El siguiente gráfico muestra el volumen de activos bloqueados de Bancor y su tendencia cambiante.

(Activos bloqueados de Bancor, fuente DeFiPulse)

LBank Blue Shell lanzará DAWGS a las 22:00 el 17 de julio y abrirá operaciones en USDT: Según el anuncio oficial, a las 22:00 horas del 17 de julio, LBank Blue Shell lanzará DAWGS (SPACEDAWGS) y abrirá operaciones en USDT a las 22:00 horas del 16 de julio. Los depósitos están abiertos y los retiros están abiertos a las 22:00 el 18 de julio. Según los datos, el objetivo de SPACEDAWGS DAO es construir un ecosistema financiero que apoye proyectos humanitarios y ecológicos de alto rendimiento, con un enfoque especial en iniciativas de agua limpia. SpaceDawgs está posicionado para apoyar la más efectiva de estas iniciativas a través de su comunidad de poseedores de fichas. [2021/7/16 0:55:48]

(La tendencia de la cantidad de activos bloqueados en Bancor, fuente DeFiPulse)

LBank Blue Shell lanzó NAOS a las 23:00 el 30 de abril y abrió el comercio de USDT: según el anuncio oficial, a las 23:00 del 30 de abril, LBank Blue Shell lanzó NAOS (NAOS Finance) y abrió el comercio de USDT a las 22:00 el 30 de abril. 00 abierto para depósito y abierto para retiro a las 18:00 el 3 de mayo.

A las 23:00 del 30 de abril, LBank Blue Shell comenzará la actividad de recarga y comercio de NAOS para compartir 5000 USDT. El monto de recarga neta del usuario no es inferior a 10 NAOS, y el usuario puede obtener recompensas de lanzamiento aéreo de USDT equivalentes al 1% de NAOS según el monto de recarga neta. La recompensa máxima para un solo usuario es de 200 USDT, y el grupo de recompensas total para esta parte es de 2500 USDT. La competencia comercial clasificará a los usuarios según su volumen de operaciones NAOS, y los 30 principales pueden compartir 2500 USDT según su volumen de operaciones individual. Para obtener más información, haga clic en el anuncio oficial. [2021/4/30 21:14:28]

LBank Blue Shell ha completado la venta especial de Vswap a las 16:00 horas de hoy, y esta venta ha recaudado 325 veces más: Según el anuncio oficial, LBank Blue Shell abrirá una venta especial de Vswap (VAL) equivalente a 150.000 USDT a las 14: 00 del 16 de abril, hasta las 16:00 del 16 de abril. Esta venta se divide en "Sesión especial LBK" y "Sesión especial USDT".

La cantidad total de pedidos realizados en la "Sesión especial de LBK" fue de 325.779.627 LBK, y la facturación real fue de 1.000.000 LBK, que fue 325 veces más que la cantidad recaudada. Se vendió un total de 10.000 VAL, y se reembolsará la parte sobrante ;

La cantidad total de pedidos realizados en la "Sesión especial de USDT" fue de 11 127 904 USDT, y la facturación real fue de 120 000 USDT, que fue 92 veces más que la cantidad recaudada. Se vendió un total de 40 000 VAL, y el exceso será reembolsado.

Vswap es un complejo económico defi que integra billeteras multicadena, transacciones descentralizadas multicadena, DEX de dos capas y mercado de subastas NFT. Vswap tiene una variedad de negocios como prenda, custodia de activos encriptados, negociación, cobro de obras NFT, seguro de activos encriptados, etc. Desde su creación, ha sido apoyado y amado por cientos de miles de usuarios de 52 países de todo el mundo. [2021/4/16 20:27:44]

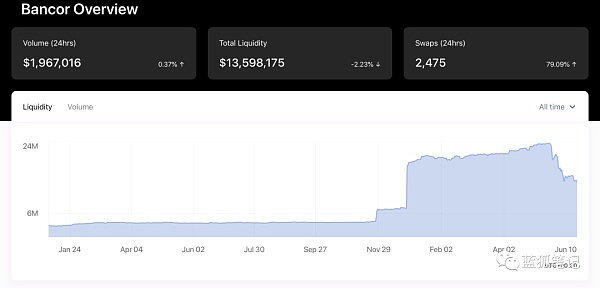

(Volumen de negociación de 24 horas más reciente de Bancor, liquidez total y otros datos, extraídos de las estadísticas de Bancor)

Kava anunció oficialmente la integración del protocolo de banda de la máquina oracle descentralizada: según las noticias oficiales, Kava anunció oficialmente la integración del protocolo de banda de la máquina oracle descentralizada para promover el uso entre cadenas de máquinas oracle interoperables descentralizadas. Actualmente, los datos de precios de Band Protocol se han integrado con éxito en el módulo de alimentación de precios de Kava, que verifica los datos de Band y guarda los resultados de precios en tiempo real. La integración del oráculo Band proporcionará datos de precios seguros para las garantías BTC, XRP, BNB y ATOM de la plataforma Kava CDP. [2020/3/24]

El token de Bancor BNT también ha cambiado en los últimos dos meses, y el mercado ha captado todo el proceso de manera muy sensible. Al mismo tiempo, con el desarrollo general del mercado DEX, como el desarrollo de Kyber y Loopring, BNT ha atraído gradualmente una mayor atención del mercado. Entre ellos, Bancor V2 es la clave para saber si Bancor puede ponerse al día nuevamente.

Bancor V2 intenta resolver la "pérdida impermanente" de los proveedores de liquidez

Voz | El multimillonario Mark Cuban: La entrada de Facebook en el campo de las criptomonedas fue un "gran error": Según CNBC, el multimillonario y escéptico de Bitcoin, Mark Cuban, dijo en una entrevista que Facebook ingresó al mercado de las criptomonedas al lanzar el proyecto de criptomonedas Libra. un "gran error" y lo criticó: "No estoy muy impresionado con el movimiento de Facebook. Es un gran error". Dijo que no estaba demasiado preocupado por el impacto en el mercado estadounidense, pero podría ser una historia diferente al final. nivel global. [2019/7/12]

Recientemente, el modelo AMM en el campo del cifrado se ha vuelto popular, y Bancor es su antecesor. Sin embargo, fue Uniswap el primero que lo llevó adelante. La gran razón es que Uniswap era simple al principio, cualquiera puede participar en la creación de mercado, y la tarifa del gas es más baja, la experiencia del usuario también es mejor y también toma prestado el viento de DeFi como synthetix. La combinación de estos factores hace que el modelo AMM florezca y dé sus frutos en Uniswap.

Sin embargo, con el uso en profundidad de AMM, surge un problema inevitable, es decir, sobre la "pérdida impermanente" (sobre la pérdida impermanente, puede consultar el artículo anterior "¿Por qué los creadores de mercado automáticos pueden perder dinero?"). En pocas palabras, suponga que proporciona liquidez para el conjunto de tokens de ETH-DAI, pero si ETH aumenta rápidamente, entonces los ingresos por comisiones que obtiene al proporcionar liquidez para el conjunto de tokens pueden no ser tan buenos como si tuviera directamente ETH.

Este es el aspecto más desfavorable del grupo AMM para los proveedores de liquidez, y también es uno de los mayores obstáculos para el desarrollo de DEX. Porque esto dificultará que las instituciones y los usuarios proporcionen liquidez a DEX. Este es también uno de los puntos clave a resolver por Bancor V2. Si Bancor V2 realmente puede resolver este problema, entonces tiene la oportunidad de alcanzar a Uniswap en términos de liquidez. Si se puede realizar, podemos ver su desarrollo en los próximos meses.

La solución de Bancor V2 a la "pérdida no permanente" se logra mediante la creación de un AMM con una reserva de liquidez fija. Utiliza los precios del oráculo de Chainlink para mantener constante el valor relativo de sus reservas, que el grupo de monedas estables de Curve y el grupo sETH-ETH de Uniswap han utilizado con éxito. El enfoque de Bancor V2 es generalizar este método y llevarlo a activos volátiles, y no requiere que los proveedores de liquidez mantengan activos de empaquetamiento adicionales y activos sintéticos.

Además de resolver el problema de la "pérdida impermanente", Bancor V2 también resuelve el problema de la exposición al riesgo de los tokens. En Uniswap, los proveedores de liquidez proporcionan liquidez para los pools de tokens en una proporción de valor del 50 %:50 %. En Bancor V2, los proveedores de liquidez solo pueden proporcionar el 100 % de un solo token, lo cual es muy importante para expandir la liquidez, ya que permite que los creadores de mercado automáticos brinden liquidez con un solo token. Suponiendo que un proveedor de liquidez, Xiaolan, es optimista sobre los tokens MKR, en los AMM tradicionales, a menudo es necesario proporcionar grupos de MKR-ETH de acuerdo con una determinada relación de valor (50% en Uniswap), lo que puede hacer que los tokens MKR reduzcan la cantidad de tokens, si el conjunto de tokens MKR-ETH se proporciona de acuerdo con la fluctuación del aumento de MKR en los dos días anteriores y la relación de valor de 50%:50%, entonces la cantidad de MKR en poder de los usuarios en realidad está disminuyendo, mientras que la cantidad de ETH sostenido en aumento. Si el usuario no desea reducir la cantidad de tokens MKR que posee, puede renunciar a proporcionar liquidez. Sin embargo, Bancor V2 intenta resolver este problema. Los proveedores de liquidez solo pueden proporcionar el 100 % de un solo token, mantener la exposición del token y ayudar a los usuarios a personalizar la proporción del conjunto de tokens, que oscila entre 0 y 100 %. Cuando un usuario solo proporciona liquidez para un solo token, el usuario puede mantener la exposición a ese token mientras gana tarifas de transacción.

Lo anterior es uno de los temas que más preocupa a los proveedores de liquidez, además Bancor V2 también brinda un postre. Es compatible con el acuerdo de préstamo integrado AMM, lo que significa que los proveedores de liquidez pueden obtener intereses de préstamos además de las tarifas de transacción.

Los tres puntos anteriores se consideran desde la perspectiva de los proveedores de liquidez y, para los comerciantes, una de las preocupaciones más importantes es el deslizamiento. Bancor V2 también espera solucionar este problema. Proporcionará una curva de bonos personalizable para mejorar la eficiencia del capital de Bancor AMM, que utiliza más capital del fondo de liquidez dentro de un rango de precios de intercambio dado, reduciendo así el deslizamiento. No se han revelado muchos detalles específicos.

¿Bancor V2 tiene posibilidades de superar a Uniswap?

El modelo de creación de mercado AMM fue propuesto por Bancor y luego floreció en Uniswap. Sin embargo, el DEX del modelo de creador de mercado automático actualmente no forma un efecto de red suficiente como el CEX tradicional. Esto significa que el liderazgo de Uniswap no es absoluto en la situación actual. En la actualidad, Uniswap es obviamente más fuerte que Bancor en términos de liquidez y volumen de negociación, pero la brecha entre los dos aún no ha alcanzado un nivel abrumador.

Para el DEX del modelo AMM, la liquidez es la primera prioridad, y la clave es cómo motivar a los proveedores de liquidez para que proporcionen liquidez. En la actualidad, para motivar a los creadores de mercado automáticos, Bancor utiliza tokens BNT además de los incentivos de tarifas de transacción tradicionales.Los creadores de mercado usan BNT para proporcionar liquidez y pueden obtener ingresos por transacciones e ingresos por promesas. También se mencionó anteriormente que Bancor V2 también integrará acuerdos de préstamo para ayudar a los proveedores de liquidez a obtener ingresos por préstamos. Para incentivar la participación de los proveedores de liquidez, Bancor V2 ha realizado muchos diseños nuevos, lo cual es parte de la ganancia. En términos de reducción de pérdidas, también se mencionó anteriormente que Bancor V2 también intenta ayudar a los proveedores de liquidez a reducir las "pérdidas temporales".

Si Bancor puede resolver de manera efectiva los problemas mencionados anteriormente y realizar soluciones más atractivas y mayores rendimientos para los proveedores de liquidez, entonces no es del todo imposible que supere a Uniswap. En esencia, los proveedores de liquidez no tienen mucha adherencia a la plataforma en sí, buscan ganancias, cualquiera que sea la plataforma que proporcione mayores rendimientos de creación de mercado, fluirán a esa plataforma. Desde esta perspectiva, es posible que el DEX del modelo AMM no pueda determinar el patrón final durante mucho tiempo y formará una situación en la que me perseguirá.

Tags:

Los datos sesgados muestran que las opciones de Bitcoin están creciendo más rápido que el mercado de futuros y swaps de Bitcoin.

El 21 de junio, la "Conferencia de Innovación de Aplicaciones Blockchain Juntos 2020" patrocinada por Golden Finance y patrocinada por BeanHelix se llevará a cabo en el Hotel InterContinental en Shenzhen OCT. Con el t.

El cofundador y CEO de Blockstack, Muneed Ali, dijo en una entrevista con Cointelegraph que los contratos inteligentes requerirán un lenguaje de desarrollo más seguro en el futuro. También cree que así como la computa.

Después de acumular fuerza en 2019, el campo DeFi se abrió inicialmente en 2020. Ya sea préstamos, DEX o derivados, ha mejorado mucho en términos de activos bloqueados, volumen de préstamos.

La primera columna de retransmisiones en directo del mercado 20:00 Kim 2020. 6.9 8:00 Gran lanzamiento Todas las noches a las 8, 5 celebridades Últimas noticias, contratos puntuales.

En los primeros días de DeFi, era como una expedición de la fiebre del oro en el oeste, llena de oportunidades y riesgos. El mayor riesgo es el riesgo de que se pirateen los contratos inteligentes.

El empresario y presentador de "Protocal Podcast" Eric Savics perdió todos sus ahorros de Bitcoin (12 bitcoins) en un ataque de phishing después de descargar una versión maliciosa de la billetera de bitcoins KeepKey.