BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%DeFi se está disparando, como se puede ver en el desempeño de los principales tokens en el campo.

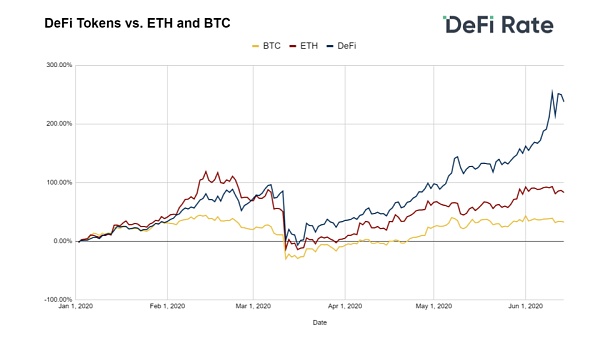

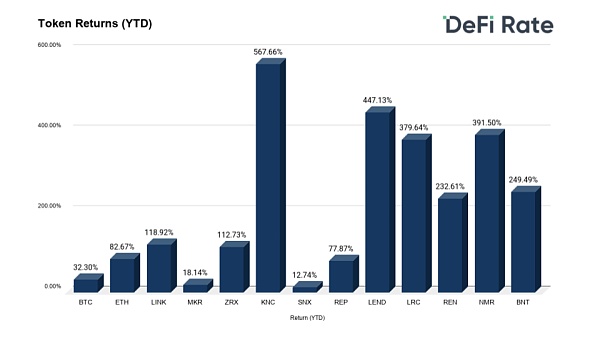

A algunos criptoactivos notables les ha ido bien este año, con Bitcoin subiendo un 32 % y Ethereum un 82 %, pero los 100 principales tokens DeFi de Ethereum tienen un rendimiento promedio acumulado de +237 % para el año. La última vez que discutimos los tokens DeFi fue a mediados de enero cuando comparamos el desempeño de ETH y DeFi versus BTC en 2019. Descubrimos que los 6 tokens DeFi principales con el mismo peso: ETH, MKR, SNX, LINK, KNC, ZRX (+550%) superaron sustancialmente el rendimiento de BTC (+86%).

Ahora, a mediados de 2020, hemos decidido retomar este tema. Esta vez, analizaremos específicamente el rendimiento de todos los tokens DeFi de mayor rendimiento en Messari Top 100 y los compararemos con BTC y ETH. Estos activos incluyen:

REP

PRÉSTAMO

El volumen total de bloqueo del protocolo DeFi en la cadena Polygon es de 1620 millones de dólares estadounidenses: Jinse Finance informó que, según los datos de DefiLlama, el volumen total actual de bloqueo del protocolo DeFi en la cadena Polygon es de 1620 millones de dólares estadounidenses. un aumento del -1,75% en 24 horas. Los cinco principales activos bloqueados son AAVE ($361 millones), Quickswap ($288 millones), Curve ($162 millones), Meshswap ($74 millones) y Stargate ($72 millones). [2022/7/10 2:03:40]

LRC

REN

RMN

BNT

Como se mencionó anteriormente, los tokens DeFi se han disparado en promedio un 237 % desde principios de año. Este aumento se debió en gran parte a los tokens KNC de Kyber Network y LEND de Aave, que aumentaron un 567 % y un 447 % respectivamente. Con la próxima y muy esperada actualización del token de Katalyst, Kyber continuará sirviendo como un componente clave de liquidez en el ecosistema DeFi. Tomemos como ejemplo el protocolo de liquidez en cadena, que recientemente alcanzó $ 1 mil millones en volumen de transacciones acumulado, lo cual es un hito importante para Kyber y DeFi en su conjunto. El renacimiento de Aave, por otro lado, comenzó con el cambio de marca de EthLend en enero de 2020. Desde entonces, el protocolo EMMA ha subido a $100 millones en tamaño total del mercado en solo seis meses.

Fundador de Defiance Capital: Este robo puede ser un ataque de phishing por correo electrónico: Golden Finance News, el fundador de Defiance Capital, Arthur, publicó en las redes sociales que el robo puede ser un ataque de spear phishing, y básicamente se ha confirmado Correos electrónicos de phishing relacionados, la dirección del remitente del correo electrónico es exactamente como el buzón oficial de la plataforma cooperativa de gestión de activos de Defiance Capital, y el ataque se lanza a través del documento PDF en el correo electrónico. [2022/3/22 14:11:12]

Otros destacados incluyen tokens nuevos (o reiniciados) en el ecosistema DeFi: LRC, REN, NMR y BNT. El aumento de LRC de Loopring se produce después de que el protocolo de liquidez centrado en la privacidad mostrara su nuevo protocolo de transacciones y pagos zk-rollup (LoopringPay) hace unas semanas. LoopringPay se basa en Loopring v3 y utiliza la solución de escalado Layer2 de zk-Rollups, lo que permite a los usuarios enviar tokens ETH y ERC20 de forma instantánea y gratuita sin preocuparse por la congestión de la red.

CoinW lanzará HFI en la zona DeFi a las 20:00 el 22 de septiembre: según las noticias oficiales, CoinW lanzará el par comercial HFI/USDT en la zona DeFi a las 20:00 el 22 de septiembre y, al mismo tiempo, abrirá el " -0,1 % de las tasas de Maker". Se informa que HFI es un protocolo que ayuda a los usuarios a proporcionar liquidez para Uniswap.Puede proporcionar liquidez para Uniswap mientras extrae HFI, lo que ayuda a los usuarios a obtener el doble de ingresos de DeFi. [2020/9/22]

El crecimiento de Ren se produce después de que DeFi lanzara RenVM, un custodio descentralizado de cadenas cruzadas. Si bien todavía está en sus inicios, RenVM tiene el potencial de actuar como un puente de liquidez clave entre Ethereum y DeFi y otros criptoactivos importantes como BTC, ZEC y XTZ. En dos semanas, el protocolo ha procesado casi USD 2 millones en volumen de transacciones acumulado y ha visto numerosas integraciones, incluido el lanzamiento de la red principal de Curve Finance y WBTC.Cafe, una red inalámbrica que lleva Bitcoin a Ethereum a través del mecanismo de licencia RenVM.

Se lanza oficialmente la "Semana de la minería WT✖DeFi" "Bloqueo de la participación de WT en la gestión financiera de la minería CRV": a las 10:00 del 15 de septiembre, la "Semana de la minería WT✖DeFi" iniciada por WBF Exchange - "Bloqueo de la participación de WT en la gestión financiera de la minería CRV y Wealth Management" se lanzó oficialmente. Deposite WT para extraer tokens CRV, la primera fase de la cuota es de 1 millón de WT, y el CRV extraído se devolverá a los usuarios participantes en forma de airdrops. Para obtener más información, consulte el sitio web oficial de WBF Exchange.

WBF lanzó la actividad "Semana de minería WT✖DeFi" en respuesta al problema de que "los costos de minería DeFi son altos, el proceso de operación es engorroso y el umbral para los usuarios comunes es extremadamente alto". Los usuarios pueden bloquear WT para participar en DeFi minería de liquidez con un clic, simplificando la participación de los inversores ordinarios en el proceso de operación de la minería DeFi, lo que reduce el costo de participación e impulsará a más usuarios a participar en la ola DeFi. [2020/9/15]

Finalmente, el desempeño notable de Bancor se produjo luego del lanzamiento de Bancor V2 y su nuevo AMM. El protocolo de liquidez es conocido por su ICO de $153 millones en 2017 y cuenta con la relación precio-beneficio más baja de la industria, según Token Terminal. Sin embargo, en términos de volumen de negociación acumulado en 2020, el protocolo de liquidez aún está rezagado con respecto a sus pares. En comparación con los $755 millones de Uniswap y los $562 millones de Kyber, el volumen anual de transacciones de Bancor es de solo $33 millones.

Datos: el valor de mercado total de los tokens DeFi supera los 4200 millones de USD: según los datos de DeFiMarketCap, el valor de mercado total de los tokens de finanzas descentralizadas (DeFi) supera los 4200 millones de USD. Entre ellos, el valor de mercado de Compound superó al de Maker para alcanzar los 1510 millones de dólares estadounidenses, ocupando el primer lugar. Maker ocupa temporalmente el segundo lugar con un valor de mercado de aproximadamente 530 millones de dólares, y el protocolo 0x ocupa el tercer lugar con un valor de mercado de 330 millones de dólares. [2020/6/19]

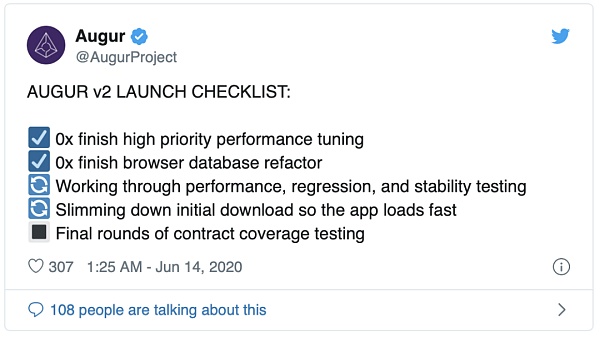

En particular, casi todos los tokens DeFi incluidos en este grupo superaron a BTC y ETH. Los únicos tres que no están en la lista son MKR, SNX y REP. El bajo rendimiento de Maker se debió en gran parte a la dilución de Maker en marzo cuando la empresa intentó recapitalizar el sistema en respuesta a la agitación que comenzó el Jueves Negro. El token nativo de Synthetix también ha tenido dificultades este año, ya que el protocolo resuelve un problema inicial que distorsionó desproporcionadamente los rendimientos del protocolo y se ha enfriado desde su aumento de 2019 (SNX lideró el ecosistema DeFi con una ganancia del 3117 %). Al final, el bajo rendimiento de Augur podría atribuirse a un uso real escaso o nulo, ya que la comunidad DeFi espera pacientemente la V2, una actualización importante del protocolo descentralizado de predicción de oráculo y mercado que mejorará drásticamente la usabilidad y la accesibilidad.

La buena noticia es que Augur V2 parece estar en camino y se encuentra en sus etapas finales.

Megatendencia

Existe una tendencia emergente en DeFi en la que muchos activos siguen efectivamente el modelo de token MKR: el token recibe poder económico y administrativo sobre el protocolo. Esto se llama un nuevo activo de capital criptográfico. Al mismo tiempo, los equipos de protocolo se están volviendo más inteligentes y muchos de ellos están adoptando la minería/aprovisionamiento de liquidez como mecanismo para distribuir tokens legalmente a los usuarios.

El modelo de distribución BAL de Balancer y COMP de Compound se están convirtiendo en ejemplos de libros de texto sobre cómo lanzar un protocolo DeFi y descentralizar con éxito el control (del equipo de protocolo a su comunidad). A estos tokens no se les asigna ningún derecho económico y simplemente representan derechos de voto sobre futuros cambios de gobierno. A pesar de que el token carece de uno de los mecanismos de acumulación de valor más importantes, el token recientemente lanzado por Compound ha experimentado un rápido crecimiento en un corto período de tiempo en el mercado comercial secundario. En caso de que no haya estado prestando atención, el token COMP cruzó ayer los $100 en Uniswap, lo que elevó el valor del protocolo a más de $1 mil millones. Esto es significativamente más alto que el fabricante de protocolos líder, que tiene un valor de alrededor de $ 550 millones.

La extracción de liquidez y la gestión de tokens son solo el comienzo de una tendencia más amplia. Por lo que entendemos, UMA lanzará un producto similar para su protocolo de activos sintéticos. Lo que pocas personas saben es que Uniswap puede tener un movimiento similar, y el equipo de Uniswap insinuó un token de gobierno nativo en su anuncio V2. Pero solo el tiempo dirá qué tan cierto es esto.

Conclusiones clave

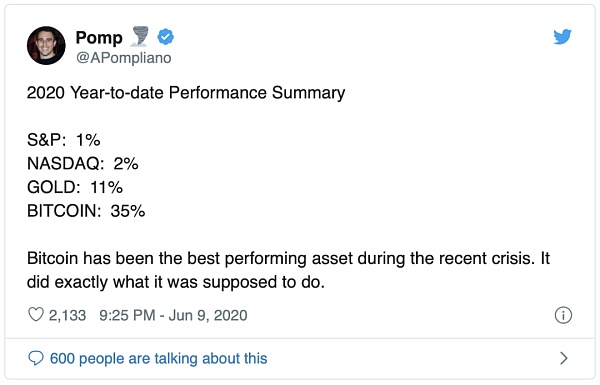

Hace unas semanas, Anthony Pompliano destacó que Bitcoin está superando claramente a los mercados financieros tradicionales. Sin embargo, el tweet no mencionó a BTC, su primo descartado ETH y las docenas de protocolos de moneda tokenizados que dependen de la red.

Para ampliar el tweet de Pomp, así es como se comportaron los activos financieros tradicionales frente a los criptoactivos emergentes:

S&P: 1 %

NASDAQ: 2 %

Oro: 11 %

Bitcoin: 35 %

Etéreo: 82 %

DEFI: 237 %

No hay duda de que los criptoactivos se han comportado muy bien este año, pero los líderes más notables son Ethereum y DeFi. Esperemos que esto sea solo una pequeña señal de lo que está por venir.

Lucas Campbell Autor

Traducción de Liam

Ling Jie Editora

Tags:

Este artículo fue publicado en el sitio web de Golden Finance el 17 de junio por Maxwell.

Bitcoin ha visto aparecer una serie de "variantes experimentales" de la criptomoneda a lo largo de sus once años de historia.

Como uno de los derivados, el contrato perpetuo de activos digitales ancla el precio al contado a través de la tasa de financiación. Los contratos perpetuos no tienen vencimiento ni fecha de liquidación.

DeFi se está disparando, como se puede ver en el desempeño de los principales tokens en el campo.A algunos criptoactivos notables les ha ido bien este año, con Bitcoin subiendo un 32 % y Ethereum un 82 %.

Este artículo describirá brevemente el status quo de la regulación global de derivados para aclarar y apelar al concepto de que "la regulación del mercado es una condición necesaria para la prosperidad".

La forma de matar cerdos en el círculo monetario ha vuelto a evolucionar.En el pasado, la forma más común de sacrificar cerdos era involucrarse en algunos supuestos conceptos que nunca antes se habían visto.

La moneda de la plataforma de intercambio se remonta a TMC.