BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Los usuarios de DeFi son como langostas en agua hirviendo.

Su capital está al borde de la liquidación a medida que caen los precios, y la mayoría no se da cuenta.

Si los precios continúan cayendo en contra de la tendencia en las próximas semanas, podemos presenciar una avalancha de liquidaciones de DeFi. Esta será la primera lección de los riesgos de DeFi para los nuevos usuarios de DeFi.

A partir de ahora, los usuarios de DeFi no son plenamente conscientes de los riesgos y el apalancamiento empleados en su capital bloqueado. Ya no son un simple grupo heterogéneo. En cambio, necesitan administrar la cuenta como una posición abierta con margen. La situación es muy parecida a la de un conductor de un automóvil de pasajeros común al que se le pide que ingrese a un automóvil de carreras de Fórmula 1. La única diferencia es que es posible que los usuarios de DeFi ni siquiera sepan que están sentados en un auto de carreras.

Esto pone una gran cantidad de capital en riesgo de liquidación cuando los precios caen. Creó un entorno que recuerda a marzo de 2020 para la acción del precio. Para alguien que no comercia, esto es subóptimo. Para los comerciantes, esto crea oportunidades.

La realidad es que la mayoría de los usuarios de criptomonedas no están equipados para detectar tales tendencias del mercado. Lo que es único de DeFi es que no está en los intercambios. No hay cartera de pedidos ni proporción de posiciones largas a posiciones cortas. Se están desarrollando herramientas para predecir mejor las correcciones del mercado. Debido a que estos desarrollos son tan nuevos, la primera ola de comerciantes que adopten estos métodos y técnicas será recompensada. Y ese es el propósito de este artículo: mostrarle las oportunidades que se avecinan.

Datos: el volumen total de bloqueo de DeFi superó los 170 mil millones de dólares estadounidenses, alcanzando un récord: según las noticias del 25 de octubre, según datos de DeBank, el volumen total de bloqueo de DeFi en toda la red alcanzó los 171,46 mil millones de dólares estadounidenses , un récord. Los tres principales protocolos DeFi actuales con posiciones bloqueadas son PancakeSwap ($ 40,6 mil millones), Maker ($ 15,7 mil millones) y Curve ($ 15,2 mil millones). [2021/10/25 20:54:50]

Echemos un vistazo al estado del mercado a través de la lente de DeFi, lo que significa para la acción del precio y cómo los comerciantes pueden beneficiarse de esta configuración.

Estado del mercado DeFi

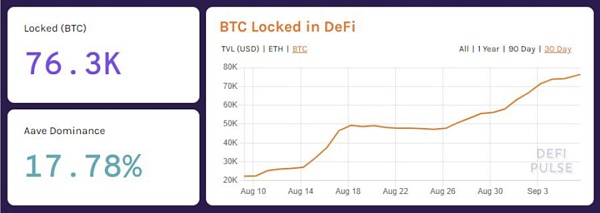

Casi 2,5 millones de ETH y 50 000 BTC se agregaron a DeFi en los últimos treinta días. Puede ver esto en el cuadro a continuación de DeFi Pulse.

El primer gráfico muestra que ETH bloqueado en DeFi ha crecido de menos de 4,5 millones a casi 7 millones. En el momento de escribir este artículo, hay poco más de 6 millones de ETH bloqueados en contratos DeFi. la

El segundo gráfico muestra la cantidad de BTC bloqueada en DeFi. Es una tendencia similar. En los últimos 30 días, se agregaron casi 50,000 BTC.

La plataforma de préstamos DeFi Sublime completó una ronda inicial de financiamiento de $2,5 millones: el 19 de octubre, la plataforma de préstamos DeFi Sublime completó una ronda inicial de financiamiento de $2,5 millones, liderada por Galaxy Digital y Electric Capital, FinTech Collective, Collab+Currency y el inversor ángel Jill Carlson Gunter y Ryan Selkis participaron en la votación. La financiación se obtuvo a través de la venta de un Acuerdo Simple para Tokens Futuros (SAFT). Con el capital fresco, Sublime, con sede en India, planea continuar desarrollando su plataforma y lanzarla en las próximas semanas. En lugar de una verificación de crédito típica, Sublime permitirá a los usuarios aprovechar sus identidades digitales para obtener préstamos sin garantía. Además de los perfiles de redes sociales, Sublime también admitirá criptomonedas y NFT como garantía. (El Bloque) [20/10/2021 20:41:23]

Este es un aumento significativo en un corto período de tiempo. Y a medida que se desarrollaba ese crecimiento, los precios alcanzaron máximos anuales.

De hecho, durante los últimos treinta días, el precio promedio de Ethereum es de $402. La última vez que ETH estuvo tan alto fue en julio de 2018. Por otro lado, el precio promedio de Bitcoin ronda los $11.500. La última vez que estuvo en estos niveles fue hace más de un año.

CoinW lanzará OCTO en la zona DeFi a las 18:00 el 9 de noviembre: Según las noticias oficiales, CoinW lanzará el par comercial OCTO/USDT en la zona DeFi a las 18:00 el 9 de noviembre. Se informa que OctoFi es esencialmente un agregador de datos motivado por la comunidad y proporcionará servicios Tentacles (tentáculos) descentralizados para DeFi. Basado en una infraestructura abierta y transparente, los usuarios de OctoFi estarán conectados con varias aplicaciones a través de "tentáculos", y los usuarios se beneficiarán de este mecanismo optimizado. Las partes interesadas jugarán un papel importante en la validación de datos mientras rompen nuevos límites para la gobernanza comunitaria sostenible a largo plazo. Vea el enlace original para más detalles. [2020/11/9 12:05:39]

Cuando se trata de DeFi, debemos entender que cuando se obtienen rendimientos, los activos en la mayoría de los casos están "bloqueados" en contratos inteligentes para que los usuarios puedan pedir prestado contra ellos. Esta oportunidad le permite al prestatario generar una tasa de rendimiento superior a la tasa de préstamo, o negociar con fondos prestados para obtener un rendimiento superior a la tasa de préstamo.

La garantía es lo que hace esto posible. Entonces, mientras la criptomoneda bloqueada mantenga un valor superior al monto prestado, todo está bien. El valor inicial de esta garantía bloqueada y el monto del préstamo suele rondar el 200 %. Es decir, el valor del activo bloqueado es el doble del monto del préstamo.

La startup de DeFi, Zapper, recauda USD 1,5 millones en financiación de ronda inicial: Jinse Finance informó que la startup de DeFi, Zapper, completó una ronda inicial de USD 1,5 millones, dirigida por Framework Ventures y Libertus Capital. Los fondos se utilizarán para "expandir aún más la accesibilidad de DeFi", dijo Zapper. [2020/8/28]

En otras palabras, el riesgo que un usuario asume con sus criptoactivos bloqueados. Porque a medida que disminuye el valor de su activo bloqueado, el precio de ETH disminuye, su tasa hipotecaria también disminuirá. Esto es todo lo discutido en la introducción, y aquí es donde las cosas comienzan a ponerse emocionantes.

Para que sea más fácil de entender, veamos un ejemplo: si un usuario deposita 10 ETH a $ 402 con una tasa de garantía del 200%, puede usarlo para pedir prestados $ 2,010.

Ahora, cuando el precio de ETH cae de $402 a $300, la proporción ya no es del 200%, sino del 149%. Y cuando alcanza un valor de alrededor del 113%, que es de unos $2275, se pueden realizar los 10 ETH del contrato DeFi.

Según este cálculo, sucederá cuando ETH alcance los $227. Esto significa que si el precio alcanza los $227/ETH, se arrojarán al mercado unos 2,5 millones de ETH.

KuCoin lanzó el área del proyecto DeFi, apoyando 15 proyectos DeFi como AMPL, COMP, ORN: Según las noticias de intercambio de KuCoin, KuCoin lanzó oficialmente el área del proyecto DeFi el 13 de agosto, y el área del proyecto DeFi incluye el área de la página del mercado DeFi, DeFi área de mercado comercial y área de anuncios de noticias DeFi. Hasta el momento, se han migrado a la zona del proyecto DeFi un total de 29 pares comerciales de 15 proyectos DeFi involucrados en la plataforma, incluidos Compound (COMP), PlutusDeFi (PLT), Ampleforth (AMPL) y Orion Protocol (ORN). [2020/8/13]

Es importante recordar esto.

En primer lugar, pasamos de $490 a $310 en unos pocos días. En segundo lugar, la liquidación no comenzó en $227. Ese es solo el resultado final de los contratos de DeFi. De hecho, los activos bloqueados al 200% de colateralización no se han tocado cerca del pico de $490. No comienzan hasta alrededor de $ 280.

Sin embargo, ya estamos viendo cómo comienza el ajuste de cuentas.

Al consultar, puede ver la liquidación histórica y en tiempo real en la plataforma MakerDAO. Notará algunas páginas de liquidación el 5 de septiembre, cuando el precio alcanzó su mínimo más reciente.

Esta es solo la punta del iceberg, si el precio ingresa al nivel de precio por debajo de $ 280, los comerciantes pueden esperar una avalancha de ventas forzadas a medida que los contratos de DeFi se liquidan en el mercado abierto.

Y no todos los 2,5 millones de ETH y 50 000 BTC están bloqueados en el contrato inteligente de MakerDAO, pero la mayoría sí. De hecho, YETH, como una de las bóvedas financieras más populares de Yearn., se encuentra en la lista de los diez principales de MakerDAO con los fondos de capital más grandes. El problema es que la mayoría de los usuarios desconocen este riesgo.

Es por eso que esta avalancha de liquidaciones es un riesgo real y prepara el escenario para momentos de precios agresivos en los próximos días y semanas.

Qué hacer

El entorno criptográfico está cambiando, con el lanzamiento de nuevos productos DeFi todos los días, lo que atrae a una ola de ex-especuladores criptográficos. En efecto, estos productos están creando un mercado en el que los usuarios ya no solo están expuestos a un apalancamiento tipo spot, sino que aprovechan sus activos.

Lo que significa que el mercado en sí está pasando por un cambio y se están aprovechando más criptomonedas. Y como puede que sepa o no, más apalancamiento trae más volatilidad.

Una analogía simplificada es el motor de un automóvil. A medida que aumenta la potencia y comienza a agregar modificaciones, pasa del punto A al punto B más rápido, pero al mismo tiempo, ir más rápido conlleva más riesgos. A medida que aumenta la velocidad, los pequeños baches en la carretera o las superficies resbaladizas pueden provocar colisiones fatales. Y en un mercado donde ETH y BTC generan más retornos por dólar de cambio, el riesgo de estas caídas mortales se vuelve aún mayor.

Un día de volatilidad de precios ya no es solo un mal día, puede significar una pérdida permanente de capital. Es por eso que se deben considerar los problemas de seguridad.

Entonces, ¿cómo pueden los comerciantes mantenerse a la vanguardia en este entorno cambiante? En otras palabras, ¿cómo mejorar la seguridad de las transacciones en DeFi mientras se superan los rendimientos?

1. Utilizar más indicadores y herramientas de mercado

Los indicadores a los que están acostumbrados la mayoría de los traders ya no serán tan fiables. Los volúmenes de negociación y la actividad comercial en las plataformas DeFi aumentan día a día. Los niveles de liquidez, las posiciones apalancadas y los rendimientos no solo se controlan en los intercambios centralizados más grandes.

También significa que el flujo de criptomonedas hacia y desde los intercambios ya no puede reflejar completamente la presión de compra o venta sobre un activo. Por lo tanto, los comerciantes deben aceptar herramientas que puedan analizar el volumen de negociación de DEX, la tasa de rendimiento de varios activos, el nivel de liquidación de varios contratos inteligentes DeFi e incluso el mempool de la red; la última herramienta es única en eso, Rising los volúmenes de transacciones no confirmados o la congestión de la red podrían conducir a correcciones de precios más severas.

2. Adoptar derivados

Con una mayor volatilidad surgen nuevas oportunidades. Este es el sueño de un comerciante. Porque, si el precio sube y baja con mayor frecuencia, habrá más oportunidades de obtener ganancias. Por el contrario, una mayor volatilidad de los precios significa una mayor probabilidad de que un comerciante pierda una posición en una buena entrada. Cuando esto sucede, es una experiencia frustrante.

Esta es la razón por la que muchos comerciantes utilizan el apalancamiento de opciones. Permiten a los operadores aprovechar esta volatilidad mientras se aseguran de que no se queden fuera de sus posiciones en buenos tiempos de entrada. Esta es una manera fácil de mejorar sus probabilidades de éxito comercial.

Además, las opciones no son exclusivas de los comerciantes. Los usuarios de DeFi deben aprovechar las oportunidades de DeFi a medida que las exploran. Esta es una forma de cubrir las pérdidas.

Por ejemplo, si un nuevo proyecto promete un rendimiento de más del 200% en ETH, los usuarios pueden "comprar un seguro" para su capital a través de contratos de venta. Esto podría permitir a los usuarios de DeFi recuperar las pérdidas potenciales de los eventos de liquidación que puedan sufrir. Por supuesto, esto puede reducir algunos puntos porcentuales del rendimiento, pero permite a los productores de rendimiento DeFi explorar proyectos más riesgosos y asignar de forma segura más capital a DeFi.

Como ejemplo:

Si un usuario de DeFi toma prestados 100 ETH a un precio de 402 USD (el índice de hipoteca es del 200 %) y espera una pérdida de capital del 13 %, entonces el usuario puede comprar un contrato de venta. Por cada contrato comprado a $ 402, ganarían al menos $ 102 en valor si el precio se moviera a la marca de liquidación cerca de $ 300. Esto a su vez les da alrededor de 0,33 ETH por cada contrato que compran.

Cuando la volatilidad es baja, un contrato de venta cercano al "capital" (medido por IV - Volatilidad implícita) cuesta alrededor de 0,1 ETH y tiene un vencimiento de dos meses. Esto significa una ganancia de 0.23 ETH por contrato de venta.

Para un individuo, su capital de 100 ETH podría perder 13 ETH, contra los cuales puede protegerse. Si compraron contratos de venta de 5 ETH a 0,1 ETH por contrato, y el precio cayó de $ 402 a $ 300, entonces sus contratos de venta valían esencialmente 0,23 ETH cada uno. Y un contrato por valor de 5 ETH equivale a 50 contratos, es decir, puede haber una ganancia de 11,5 ETH. Esto casi compensa las pérdidas de las liquidaciones de DeFi.

Esta pequeña solución destaca la importancia de la gestión de riesgos en DeFi y cómo protegerse cuando la rotación de rendimiento.

Autor Jarvis

Traducción de Li Hanbo

Tags:

Enlaces mencionados en el video: Recibe el airdrop (habla con el bot de Telegram):https://t.

En la actualidad, la seguridad y la calidad de los productos agrícolas están muy preocupadas por toda la sociedad. No se puede dejar de enfatizar cómo garantizar la seguridad en la punta de la lengua para un país gran.

En la mañana del 15 de septiembre, Ketuan Zhan celebró una reunión general y expresó los siguientes puntos de vista sobre el cambio de la persona jurídica de Beijing nuevamente. Dijo que la reconsideración administrat.

Los usuarios de DeFi son como langostas en agua hirviendo.Su capital está al borde de la liquidación a medida que caen los precios.

El 24 de septiembre, se inauguró en Shanghái la primera Conferencia Bund. Como conferencia mundial de tecnología financiera de alto nivel, la Conferencia Bund atrajo a economistas famosos, ganadores del Premio Nobel.

El 24 de septiembre, en el foro principal de la Bund Conference, al predecir los cambios que traerá la tecnología financiera en el futuro, Jing Xiandong, presidente de Ant Group.

Antes del despliegue oficial del proyecto DeFi, a través de la auditoría de seguridad del contrato, no solo se puede verificar globalmente la especificación del código.